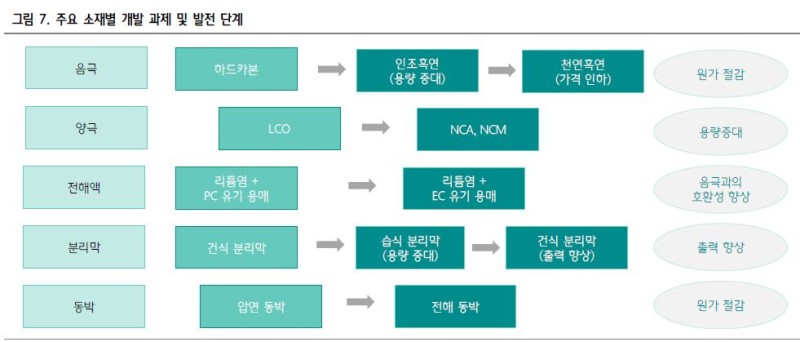

1) 리튬이온전지 개발의 역사는 배터리 용량 확대 및 안정성 확보라는 과제를 해결하는 과정의 연속이었다. 두 가지 목표 달성을 위해 양극의 구성 물질 변화, 음극의 CAPA 확대가 중요하다.

2) 양극의 구성 물질이 과거 LCO(리튬-코발트)에서 NCM(리튬-니켈-코발트-망간),NCA(리튬-니켈-코발트-알루미늄) 등으로 변화하는 것 역시 위 목표를 달성하기 위함이며 배터리 및 양극재 업체의 경쟁력은 위 기술 변화에 대한 대응 능력에 달려있다.

3) 음극의 CAPA 확대는 배터리 용량 확대와 직결된다. 음극의 흑연 층상구조에 intercalation 되는 리튬이온의 양이 배터리 용량을 결정하기 때문이다. 현재 천연흑연은 탄소 원자 6개 당 1개의 리튬이온을 intercalation할 수 있는데 만약 원자 1개당 저장 가능한 리튬이온 개수가 증가 한다면 배터리 용량 증대가 가능하다. 이를 위한 연구가 진행중이며 천연흑연, 실리콘 첨가 등이 해답으로 제시 되고 있다. 관련 업체 수혜가 전망된다.

4) 분리막과 전해질의 경우 더 빠르게, 더 많이, 보다 안정적으로 이온을 이동시켜줄 수 있는지 여부가 배터리 용량 확대 및 안정성 확보에 중요하며 양극/음극 개발 속도가 더뎌지는 과정에서 분리막/전해질 업체들에게 요구되는 기대 수준

역시 점점 높아지고 있다.

1) 양극 : 용량 증대 여력 여전히 큰 분야, High-Ni NCM 기술 확보한 업체 유리, 전압이 높은 리튬 금속 산화물 양극은 리튬 이온의 출발지다. 리튬 금속 자체는 원소 상태에서 반응이 불안정하기 때문에 산소와 결합한 리튬 산화물의

형태로 양극에 사용된다. 이 리튬 산화물이 전극 반응에 관여하는 양극활 물질이다.

양극재는 집전체인 알루미늄박에 활물질, 도전재, 바인더를 섞은 합제를 코팅한 후 건조, 압착하여 제작된다. 도전재는 리튬산화물의 전도성을 높이는 물질이며 바인더는 활물질과 도전재가 알루미늄박에 정착하도록 도와주는 접착제다 (그림 8 참조).

용량 : 배터리 용량은 ‘용량 = 전압(V) x 전하량(Ah)’의 함수인데 위 수식의 두 가지 변수인 배터리의 전압과 전하량을 양극활 물질인 리튬 산화물이 결정한다.

전압 : 리튬 금속은 아연이나 납과 같은 기타 금속 대비 전압이 매우 높다. 현재 널리 사용되는 LCO, NCM, NCA 등 리튬 금속 산화물 역시 전압이 3.6V ~ 4.0V로 고전압이다.

전하량 : 리튬의 단위 무게당 전하량은 3.86Ah/g 수준으로 아연(0.82), 납(0.26) 대비 매우 높다. 다만 리튬의 단위 부피당 전하량은 가장 낮은 수준이다. 배터리 경량화에 용이하나 소형화에는 그다지 유리하지 않다는 것이다. 스마트폰 내부 면적의 절반, 테슬라 전기차의 하단 전체를 배터리가 차지하는 이유다. 하지만 전압이 다른 금속 대비 압도적으로 높다는 점이 리튬 산화물의 가치를 높였고 이로 인해 현재 가장 많이 사용되는 양극활 물질로 성장했다.

위의 ‘용량 = 전압(V) x 전하량(Ah)’ 식에서 알 수 있듯이 배터리 용량 확대를 위해서는

1)전압 향상,

2) 전하량 향상,

3) 질량 효율 증대(g당 Amh 증가),

4) 부피 효율 증대(l당 Amh증가)가 필요하다.

이를 위해 배터리 셀 메이커는 활물질 저장량 증대 및 내부 저항 감소 위한 전극 설계 개발연구를 지속하고 있다. 전극 설계는 오랜 기간 전지 산업에 종사한 기존 강자들이 유리한 영역이다. 삼성SDI, LG화학, Panasonic 등의 강점이 발휘될 수 있는 분야다.

소재 업체들의 경우 양극/음극 활물질 개량을 통한 전압 및 전하량 증대 연구를 지속해 나가고 있다. 그 동안 가장 널리 사용된 양극활 물질인 LCO는 합성이 용이하고, 전기화학 성능이 우수하다는 장점이 있으나 코발트의 매장이 특정 지역에 편중돼 있어 가격이 높고 현재 기술로는 이론용량(274 mAh)의 절반 수준 정도만 사용할 수 있기 때문에, 높은 에너지 밀도와 함께 낮은 가격이 동시에 요구되는 전기차 용 양극 활물질로서는 성장성이 제한된다.

이에 따라, 리튬이온전지의 고에너지 밀도화 및 원가 절감을 위해 층상구조 내 전이금속 중에서 코발트의 함량을 낮추고 니켈의 함량을 높인 NCM 양극활 물질이 양극 연구 개발의 대세를 이루고 있다. 글로벌 주요 양극재 업체들의 개발 과제 역시 당연히 하이 니켈 양극재 비중 확대에 집중돼 있다. 현재 Umicore, 포스코케미칼 등이 High-Ni NCM 개발 과제에서 앞서 있는 것으로 파악된다. 이외에 일본의 Nichia, Mitsubishi Chemical, 한국의 에코

프로비엠, L&F 등이 있다.

여전히 전기차 배터리 시장 내에서 니켈 비중 낮은 제품의 판매 비중이 높기 때문에 향후 개발 여력이 큰 분야다. 한편, 양극재의 경우 전지 업체들이 최대 50%까지 내재화하고 있다는 것이 타 소재 산업과 다른 점이다. kWh당 약 2kg이 소요될 정도로 가장 많은 양이 필요하기 때문에 내재화 니즈가 항상 존재한다. 다만 양극재 개발 속도가 매우 빠르기 때문에 전량 내재화하는 것은 기술 동향 파악에 불리하여, 평균적으로 전지 업체별 내재화 물량은 30% 미만이다.

도전재 시장의 변화 역시 기대된다. ‘그림8’에서 볼 수 있듯이 양극활물질의 전도성을 높이기 위해 도전재가 합제에 포함되는데, 활물질의 개발 속도가 점점 느려지는 상황에서 향후 도전재 성능 개선에 대한 니즈가 확대될 것으로 전망된다.

2) 음극 : 이론상 최대 용량 다다른 천연 흑연, 실리콘 첨가로 활로 모색

음극 역시 배터리 용량 증대를 위해 중요하다. 양극활 물질에서 방출된 리튬 이온을 음극의 흑연 결정 구조 속에

얼마나 많이 intercalation 시킬 수 있느냐에 따라 배터리의 최종 용량이 결정되기 때문이다. 현재 가장 널리 사용되는

천연흑연은 탄소 원자 6개가 단 1개의 리튬이온을 intercalation할 수 있는 수준으로(C6Li1), 안정적이지만 효율은 낮다. 이를 수치화하면 g당 약 372mAh의 전하량 수준이다. 이는 흑연의 이론상 달성 가능한 용량의 최대치다. 전하량

증대를 위해 인조 흑연 비중이 확대되고 있으나 가격이 비싼데다 비약적인 용량 개선으로 이어지기에는 한계가 있다

이 때문에 탄소 원자의 리튬 이온 intercalation 효율 향상을 위한 실리콘 연구가 지속되고 있다. 실리콘은 원자 1개당 리튬이온 5.5개를 intercalation 할 수 있기 때문에 실리콘 일부가 흑연에 첨가되는 것 만으로 음극재 전하량의 비약적인 증대가 가능하다. SiOx계열의 첨가물 관련 업체들과 배터리 셀 메이커 및 음극재 업체간의 협업이 활발하게 진행 중이다. 현재 실리콘 합성률은 평균 3~5% 수준이며, 2023년이후 5% 이상, 2025년 이후 10% 이상이

예상된다. 실리콘은 흑연보다 2~10배의 용량을 가지지만 전기 전도도가 낮고, 리튬 이온을 저장하는 과정에서 흑연 보다 부피 팽창 폭이 크다는 단점이 있다. 현재 LG화학은 일본 Shinetsu의 제품을 사용하고 있다. 당초 2019년 전후로 본격적인 시장 개화가 예상됐으나 개발 속도는 다소 더딘 상황이다.

현재 일본의 Hitachi Chemical, Nippon Carbon, 중국의 BTR Energy, Ningbo Shanshan, 한국의 포스코케미칼 등이 음극재 시장에서 경쟁 중이다. 포스코케미칼의 경우 음극재 매출의 대부분이 천연 흑연이며, 향후 인조 흑연 비중 확대에 따른 효율 개선이 전망된다.

3) 분리막 및 전해질 : 양극/음극 개발 속도 느려지며 기타 소재 개발 니즈 증가

분리막은 기공을 통하여 리튬 이온을 통과 시키는 동시에 양극과 음극의 물리적 접촉을 방지하여 전기적 단락을 방지한다. 주로 폴리에틸렌(PE)이나, 폴리프로필렌(PP) 등으로 만들어진 중합체 필름이 사용된다. 습식 분리막과 건식 분리막으로 구분되며 습식은 구멍의 크기가 균일하고 구멍이 불규칙하게 분포하기 때문에 높은 공정 안정성을 지니며 장기간

정량 출력에 유리하다. 이 때문에 90년대 포터블 기기 개화 과정에서 습식 분리막 수요가 크게 증가했고 1990년대후반~2000년대 초반 저가의 건식 분리막을 사용한 노트북 배터리 발화사고가 발생하면서 건식 분리막 시장은 크게 쇠퇴하고 습식 분리막은 높은 원가에도 불구하고 수요가 크게 증가했다. 하지만 2010년대 전기차 시장 개화를 앞두고 고출력 분리막에 대한 니즈가 확대되고 공정 원가 절감의 중요성이 높아지면서 폴리머를 녹여서 필름을 형성하는 건식 분리막에 대한 수요가 다시 증가하고 있다. 현재 일본의 Asahi Kasei(Celgard),Toray, Ube, 한국이 SK이노베이션(SK IEE) 등이 경쟁하고 있다.

전해질은 이온의 이동을 촉진시켜 전지의 전도성을 높이는 촉매로서의 역할을 담당한다. 리튬 이온이 원활하게 이동하도록 이온 전도도가 높은 물질이 사용되며 염(이온 이동 통로),용매(염 용해), 첨가제로 구성된다. 주로 액체나 Gel형이

사용되어 왔기 때문에 전해’액’이라 고도 불린다. 전지 조립을 마친 후 마지막 공정 단계에서 전해액을 주입해 분리막과 전극에 스며들도록 한다. 현재 일본의 Mitsubishi Chemical, 한국의 파나스이텍 등이 경쟁 중이다.

4) 동박 : 진입 장벽 높은 Seller’s Market, 공급 부족 지속 전망

음극의 current collector, 즉 음극 집전체인 동박은 과거 PCB용 동박 업체로서 50여년간 업력을 이어온 업체들이 전기차용 배터리 동박 시장 주도권을 쥐고 있다. 때문에 진입장벽이 높으며 기타 소재 업체 대비 마진이 높은 산업이다.

동박의 두께가 얇을수록 보다 많은 흑연을 넣을 수 있고 이는 더 많은 리튬 이온intercalation으로 이어져 배터리 용량 증대에 기여할 수 있기 때문에 보다 얇은 동박에 대한 니즈는 지속 증가 중이며 관련 연구 역시 지속되고 있다.

현재 한국의 일진머티리얼즈,KCFT, 두산솔루스, 일본의 Furukawa, 중국의 CCP, Wason 등이 경쟁 중이다. 셀 메이커 들의 CAPA 증설 물량 대비 동박 업체들의 동박 공급량이 빠르게 증가하지 못하면서 Seller’s market 상태가 지속되고 있다.

전기차용 리튬이온 배터리 시장 규모는 2019년 14조원에서 2025년 약 100조원으로 연평균 37% 성장이 전망된다.

삼성SDI를 Top pick으로 추천한다.

1) 자동차 OEM 업체들의 상위 배터리 업체 의존도가 심화되는 과정에서 글로벌 리튬이온 배터리 시장 점유율 3~4위 랭크돼있는 삼성SDI 수혜 역시 확대될 전망이다. 중대형전지 CAPEX가 확대되고 있다는 점 역시 긍정적이다.

2) 전기차 배터리 부문의 수익성 개선 속도가 가속화되고 있으며 하나금융투자는 3분기 첫 전기차 배터리 부문 흑자전환 가능할 것으로 전망한다.

3) CATL 등 글로벌 2차전지 서플라이 체인 밸류에이션 상승 과정에서 여전히 2020년 추정치 기준 PER 24배 불과한 삼성SDI의 가격 매력 충분하다고 판단한다.

소재 업체 중에서는 일진머티리얼즈, 포스코케미칼, 두산솔루스를 추천한다. 리튬이온전지 수요량의 전년 동기 대비 증가율이 2019년 17%, 2020년 79%로 급증하며 소재 수요 역시 가파르게 증가할 전망이다.

그 과정에서 동박 시장 글로벌 점유율 1위 업체인 일진머티리얼즈, 국내 유일 음극재/양극재 생산 업체인 포스코케미칼, 2020년 하반기부터 동박 생산 예상되는 두산솔루스 수혜가 전망된다. 이외 양극재 업체인 엘앤에프, 도전재 업체인 나노신소재 역시 관심이 필요하다.

장비 업체 역시 2020년, 2021년 배터리 셀 메이커들의 CAPEX 확대에 따른 수혜가 전망된다. 탈철장비 업체인 대보마그네틱, 조립 공정 장비 업체인 엠플러스, 전극 제조 장비 업체인 씨아이에스 등 수혜가 전망된다.

'산업정보 > 전기.전자' 카테고리의 다른 글

| 나노신소재, CNT도전재, 전기차, 2차전지 (0) | 2020.05.15 |

|---|---|

| 전기차 배터리 폭발적 증가세..가장 큰 수혜는 '한국' (0) | 2020.05.15 |

| 차세대 전기차 핵심소재 'NCMA' 기술 뜬다 (0) | 2020.05.14 |

| 바인더 시장규모, 2차전지 소재별 시장규모, 바인더 업체 정보 (0) | 2020.05.06 |

| 바인더 관련 정보 (0) | 2020.05.06 |